很多网络货运企业,在部分技术供应商的引导下,入驻网络货运数字园区,跟当地政府签署了税收奖补政策或投资协议获得税收奖励。随着国家对于地方政府税收、财政优惠政策的监管趋严,各地均出现了地方政府不履行约定的现象,给投资企业带来了沉重的财产损失,直接影响公司的投资方向。本文一起来探讨面临“不兑现”的情况如何救济。

地方政府不兑现税收、财政优惠待遇的原因有多种,其中一个重要的原因是,地方政府作出的优惠承诺本身可能因违反上位法,而使得效力存在瑕疵,地方政府基于控制执法风险的原因拒绝向相对人实际给予优惠待遇。2021年6月7日,国家审计署发布了《关于2020年度中央预算执行和其他财政收支的审计工作报告》,与前几年的报告相比,2020年度的报告在涉税问题上明确指出部分省市违规返还税款造成国家财政损失的问题,并且明确要抓紧清理和规范地方违规返还税收行为,避免财政收入大量流失影响财政可持续性。在此背景下,类似本案地方政府拒绝履行税收、财政优惠的情况可能会大量发生。对此,相关企业应积极寻求法律救济,维护自身合法权益。对此,本文对企业的救济途径,有两种方法:

(一)履行之诉

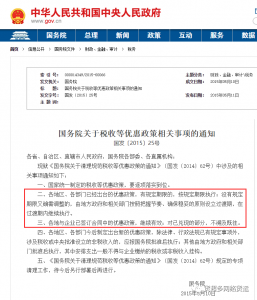

如果地方政府作出的税收、财政优惠行政允诺行为或行政合同行为超越了现行税收优惠政策的范围或者被认定为违规财政优惠政策,则地方政府的具体行政行为在公法上将会处于无效状态。但是,如果优惠政策属于国发[2015]25号文所指出的“老政策”,那么企业则仍然可以要求地方政府依约履行。《关于税收等优惠政策相关事项的通知》(国发[2015]25号)两条规定:

二、各地区、各部门已经出台的优惠政策,有规定期限的,按规定期限执行;没有规定期限又确需调整的,由地方政府和相关部门按照把握节奏、确保稳妥的原则设立过渡期,在过渡期内继续执行。

三、各地与企业已签订合同中的优惠政策,继续有效;对已兑现的部分,不溯及既往。

以上规定实际上肯定了“老政策”在地方政府与企业之间的效力,能够为企业维护权益提供支持。

(二)补救、赔偿之诉

如果地方政府优惠政策不属于“老政策”而被认定无效,企业可以从行政诉讼救济层面提起补救、赔偿之诉,请求的根源是行政法的信赖保护原则。

《行政诉讼法》第七十六条规定,“人民法院判决确认违法或者无效的,可以同时判决责令被告采取补救措施;给原告造成损失的,依法判决被告承担赔偿责任。”

据此,如果地方政府的税收优惠政策因违反上位法而被认定无效,企业可以要求信赖利益保护为由要求地方政府补救或者赔偿损失。信赖利益的保护也得到了部分地区高院的支持,如《江苏省高级人民法院关于为促进我省中小民营企业健康发展提供司法保障的意见》(苏高法发[2010]9 号)规定,“企业作为投资方已经履行了合同约定的投资义务,要求地方政府履行在招商引资合同中承诺的优惠条件或优惠政策的,人民法院应予支持;地方政府对于其承诺的事项没有权限或超越权限,事后又未能获得上级政府及有权部门追认或批准的,依法认定无效,投资方要求赔偿损失的,应当根据过错责任的大小确定赔偿责任。”

无论是应然状态下严格的税收法定主义还是实然状态下宽松的税收法定主义,在我国税收法律体系中,在纵向的税政权限划分方面,地方政府没有任何税收立法职权,因此也就不具有制定税收优惠政策的权力。各地在政府招商引资中通常采取以下4种方式:

(1)直接约定或承诺政府对投资方的税收进行减税、免税或退税;

地方政府承诺直接减免退税:如果地方政府在作出的税收优惠行政允诺行为中直接承诺减、免、退税款的,且所承诺减、免、退税款没有法律、行政法规、国务院、财政部和国家税务总局制定的税收优惠政策作为依据的,则地方政府的行为明显属违反税收征管法第三条的规定,其有效性存在明显瑕疵。

(2)约定或承诺投资方先依法缴纳税款,再由政府以财政补贴、财政支持、财政奖励等方式返还给投资方;

地方政府承诺先征后返:如果地方政府所做出的承诺系“先征后返”,返还的款项以财政补贴或奖励形式发放,金额与特定税种的地方分享部分挂钩计算的,其在性质上属于变相的减、免、退税款,历来为国务院所明令禁止,也会导致其行为的有效性存在瑕疵。除非地方政府所做出的承诺内容具有法律、行政法规、国务院、财政部或国家税务总局制定的税收优惠政策作为依据。

(3)以其他经济数据为依据计算并给予奖励;

地方政府要求入驻企业完成一定的纳税金额或投资金额:如果地方政府所做出的承诺,需要结合这4种方式,第1条,第2条,第4条综合评估;如果跟第4条吻合,系财政奖励,且奖励金额与投资经营的数据指标进行挂钩的,则不属于变相减免税,此种行为并不违反税收法定规则。

(4)改变税款征收方式、时间等因素或给予其他形式的财政奖励。

地方政府承诺财政奖励:如果地方政府所做出的承诺系财政奖励,且奖励金额与投资经营的数据指标进行挂钩的,则不属于变相减免税。例如,地方政府通常会按照投资项目的投资资本金、产值金额、就业数据等各项经营数据指标为基础,按照一定的计算方法计算财政奖励金向投资方或被投资企业支付,各项奖励金并不与被投资企业缴纳税款的金额相挂钩,应当认定此种行为并不违反税收法定规则。

1)全国资质申报,最快45天

2)业内费用最低:三级等保、ICP、CNAS

3)网络货运运营:最新方案。

4)最新税收政策:国内最全132个地区。

(微信:13980803288)